Leasing en inglés significa arriendo y sirve para denominar a una operación de financiamiento de vehículos, máquinas, oficinas, viviendas u otros bienes.

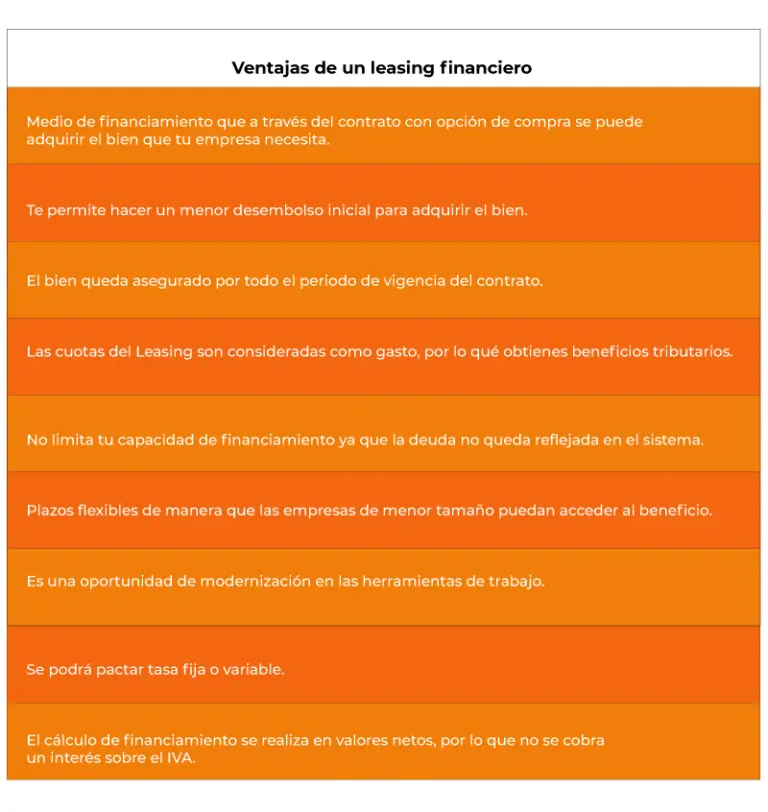

Consiste en un contrato de arriendo de equipos mobiliarios y/o inmobiliarios por parte de una empresa a otra. El contrato debe consistir en la prestación de un servicio financiero equivalente al financiamiento a más de un año plazo y luego del término del contrato la empresa se compromete a comprar lo que haya arrendado.

Consideraciones importantes del Contrato de Leasing

En el contrato se detallan los bienes a arrendar, los plazos, la renta a pagar y otras importantes que consideren. Estos bienes forman parte de la contabilidad del arrendatario, pero tienen un valor tributario igual $0, es decir no son considerados como dentro de sus activos ni pasivos.

El pago de cuotas será parte del gasto aceptado mientras que cumplan con los nuevos requisitos del art. 31 de la Ley de Impuesto a la Renta, tales como la aptitud para generar renta. Tanto la empresa del régimen general como las del régimen pro pyme deben estar pagadas para que sean usadas en la Renta Líquida Imponible y Base imponible (según sea el régimen).

Modalidades más comunes de Leasing

Leasing mobiliario: el leasing mobiliario tiene como función estipular el arrendamiento de muebles para procesos productivos empresariales o profesionales con una duración mínima de dos años y máxima de cinco.

Leasing inmobiliario: este tipo de leasing se aplica cuando una entidad de crédito ha comprado un inmueble y éste va a ser arrendado a una empresa interesada. La duración mínima de este contrato es de diez años y máximo de quince, con opción a venta en la mayoría de las ocasiones. Para poder hacerlo, el inmueble deberá ser usado para fines comerciales o de almacenamiento.

Principales diferencias con un crédito financiero o bancario

La diferencia del leasing con otros sistemas como los créditos comerciales o los créditos con hipoteca sobre el bien que se compra, es que la empresa que se dedica al leasing hace la adquisición a su nombre y luego la deja en arriendo a un tercero. Si éste deja de pagar su arriendo, el bien deja de ser arrendado y vuelve a la empresa de “leasing” o banco.

Es importante mencionar que esta publicación ha sido preparada como un informativo general y no representa el caso de una persona, empresa o grupo empresarial específico.

JR Consultores cuenta con un equipo especializado con más de 45 años de trayectoria para poder ayudar y orientar en temas tributarios, es por ello que lo dejamos cordialmente invitado a que pueda contactarnos y así apoyarle.